この記事は美容師が独立して、美容室開業やフリーランスとして活躍する際の覚えておきたい税金の話や確定申告について説明します。

できるだけわかりやすく、何をどう準備していけばいいかを書いていきます。

目次

そもそもなぜ確定申告は必要?

「確定申告」とは個人事業主の場合、主に所得税の確定申告のことを指します。

確定申告とは「今年これだけ儲かったので、そのうちこれだけ納税します」と国に出すレポートです。

この申告と納税は、義務だから出すということもあるのですが、実は個人事業主にとっては収入の証明になります。

さらにこの申告書を2年・3年と出すことで社会的な信用が高まります。

銀行を始めとした金融機関に申告書を見せることで借り入れもしやすくなりますので、将来借り入れで美容室を大きくする選択肢も広がります。

美容師が納める税金は所得税・住民税・事業税・消費税

まず一口に「税金」といっても、いろいろな種類があります。

美容師がおもに納めることになる税金は、収入の大きさなどに応じて主に2~4種類あります。

- 所得税:毎年申告・納付する

- 住民税:毎年納付する。所得税の申告をすれば申告しなくてもOK

- 事業税:290万円までは課税なし。所得税の申告をすれば申告しなくてもOK

- 消費税:一昨年の売上が1,000万円以上なら申告する

一つ一つの税金についての説明は省きますが、所得税の確定申告書を提出すれば住民税と事業税は行政で計算してくれます。

また、事業税は290万円までの所得(≒年間の利益)には課税されません。

消費税は個人の場合、2年前の売上の合計が1,000万円を超えると納税義務(税金を納めなければいけない義務)が出てきます。

基本的に「今年から事業を始めました」という人は2年前の売上がそもそもありませんので、消費税を納める必要はありません。

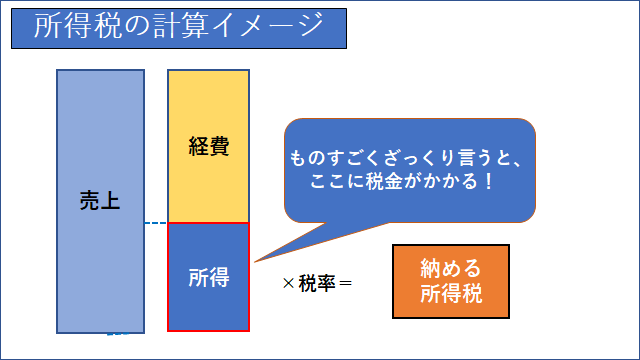

所得税は年間の利益(所得)に税率をかけて計算する

簡単にいうと所得税は年間の所得(≒その年にいくら儲かったかの利益)をベースに、その所得に税率をかけて計算します。

(実際はその所得から差し引く項目などがあるので、もう少し税金は少なくなります)

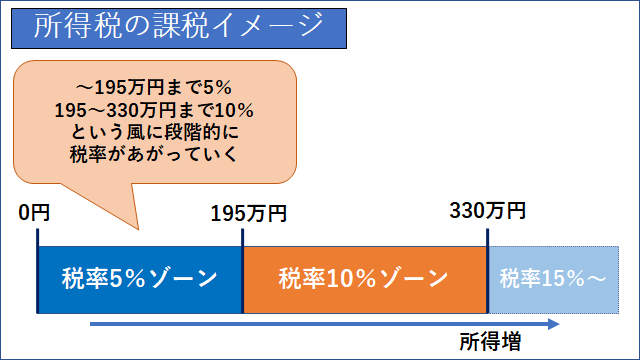

税率は累進課税といって、「儲かっている人ほど税率が高い」制度がとられています。

例えば所得が195万円までの税率は5%で、330万円までの税率は10%です。

所得が330万円の人の場合、330万円全額にいきなり10%がかけられるのではなく、195万円までは5%、195万円を超えて330万円までの部分に10%をかけて所得税を計算します。

ちなみに住民税は10%・事業税は5%(美容師の場合)で税率が一定です。

ざっくりとしたやることリスト

ここから具体的に何をするか説明をしますが、どんなことをするかリストで確認しておきましょう。

- 開業届け出の提出

- 青色申告の承認申請書の提出

- できれば会計ソフトを取り入れる

- 売り上げ・経費をコツコツ入力

- 所得税は2/16~3/15の間に申告・納付

開業届け出と青色申告の申請を出そう

フリーの美容師、または美容院を開業したら税務署に

「私は個人事業主として美容師を始めました」という開業届け出と、

「これから青色申告のやり方で申告します」という青色申告承認申請書を提出しましょう。

青色申告というと、難しいイメージがあるかもしれませんが、会計ソフトを使えばそう難しくありません。

青色で申告することで、所得税の対象となる所得を10万円(または65万円)少なくすることができます。

また、赤字の年はその赤字を翌年以降に持ち越して、翌年以降の黒字と相殺させることもできるなどのメリットもあります。

青色申告を行わない場合、白色申告となりますが、実は10万控除の青色申告と白色申告はあまり手間が変わりません。

同じ手間ならメリットがある青色申告をしたほうが良いですね。

>>簡単!青色申告承認申請書の書き方をわかりやすく説明します

(法令の根拠:所得税法70条、148条、措置法25の2)

会計ソフトを使おう

青色申告をするためには、まず年間を通じて売上と経費をコツコツ集計することが必要になります。

市販の会計ソフトなら経理がわからない人でも入力できるように作られていますので、まずは会計ソフトを取り入れて、事務負担を軽くしていきましょう。

大手3社のいずれかを使えばどんな初心者でも確定申告が行えます。

| 会計ソフト名 | 特徴 |

|---|---|

弥生会計 | ・会計ソフトシェアNo.1の老舗! ・使いやすさと機能・価格のバランスが◎ |

freee | ・唯一スマホアプリで記帳から確定申告までができる! ・初心者にやさしいデザイン |

マネーフォワード | ・会計からスタッフの労務管理まで一気におまかせ! ・スタッフを雇って経営したい人におすすめ |

詳しくはこちらで紹介

>>【個人事業主・小法人向け】クラウド会計ソフトのおすすめ3選

売上を計上する

大まかにいうと、所得税は年間の利益(所得)に税率をかけて計算するというのは既に説明しました。

年間の所得は簡単に言うと(売上)-(経費)で計算します。

美容師の売上はカット代、パーマ代、カラー代など、サービスをお客さんにして、いただいた料金はすべて売上になります。出張で着付け等がある場合も、もれなく売上に計上しましょう。

(法令の根拠:所得税法36条)

経費を計上する

次に経費です。

所得=売上-経費なので、経費を正しく計上することで、税金のかかる所得を小さくして節税にもつながります。

経費にできるもの

「経費」とは基本的に「仕事のために使ったお金」と考えてください。

- 美容室などの家賃

- ハサミ代、ハサミの研磨代

- カラー剤、パーマ剤

- 美容室の水道代・電気代

- スタッフの給料

- 技術を学ぶための研修代

- 通勤費

経費にできないもの

逆に仕事と関係のない、プライベートな支出は必要経費にはなりません。

- プライベートでの飲食代

- 仕事に関係ない自宅の家賃

- 仕事に使わない車の購入代金や維持費など

注意が必要なもの

仕事とプライベートが混ざっているものについては注意が必要です。

例えば自宅兼仕事場の家賃を払っている場合は、自宅部分と仕事部分を床面積でわけて経費を計上します。

仮に家賃が10万円で自宅部分と仕事部分が6:4であれば、4万円を経費に計上します。

このように、仕事とプライベートに両方使っているものについては、明確に分けることができれば、青色申告をしている人なら仕事部分を経費に計上することができます。

一方で、分けることが難しいものには注意が必要です。

服飾代など仕事でもプライベートでも使える物は経費とできるかは専門家の間でも見解がわかれます。

美容師という職業柄、おしゃれな恰好が求められますので服やアクセサリーにお金がかかるということはあるでしょう。

しかしそれらを経費にした場合、税務調査で税務署からは

「それってプライベートでも使えますよね?」

と言われて経費と認められない可能性があります。

経費と認められるかどうかは担当者によっても異なりますので、

否認される可能性があるけど経費にあげるか、

とにかく安全に、100%経費になるものだけ計上するかはあなた自身の判断になります。

仮に経費を否認されても単なる「見解の相違」なので追加の所得税と少しの利息を納めるだけで話は済むのが通例です。

悪質な場合ではない限り罪に問われるようなことはないでしょう。

もし経費の判断などで不安な場合は税理士に依頼するのも手段の一つです。

(法令の根拠:所得税法37条、45条、所得税法施行令96条、所得税基本通達45-2)

必要経費についてはこちらで詳しく書いています

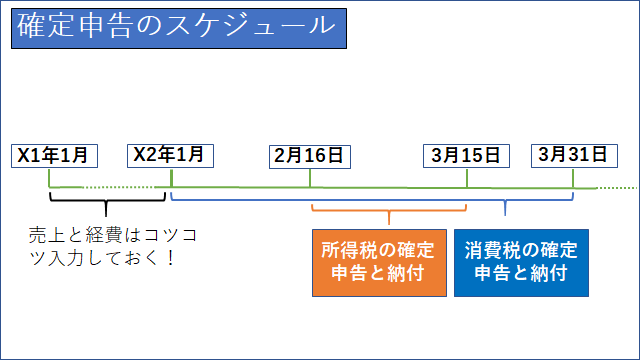

確定申告は2/16~3/15までに申告と納付

所得税の申告期間はその年の翌年2/16~3/15です。

例えば2019年分の確定申告は(3/15が日曜なので)2020年の2/17~3/16です。

この期間内に所得税の申告と納税を済ませます。

まず年間の売上と経費を計上して、所得を計算します(普段からコツコツ入力しておきます)。

そのうえで申告書は会計ソフトのガイドに従えば作られていきますので、添付書類などを付けて税務署に持ち込むか、郵送して申告します(電子申告というデジタルでの申告方法もあります)。

この際、税務署へ提出用の1部と自分の控え用に1部ずつ、合計2部用意しておきましょう。

郵送の場合は返信用の切手付き封筒も同封します。

控えは自分の控えというだけでなく、将来銀行などから借り入れをするときに、銀行などに見せるのに必要になります。

納税は納付書を銀行などに持ち込んで行います。

納付書は最寄りの税務署のほか、金融機関で手に入れることができます。

不安な方は税務署に申告書を持ち込んで、その場で納付書を係の人に見てもらいながら作ることもできます。

消費税は3/31までに

消費税の申告と納付は所得税より遅く、1/4~3/31が期限となっています。

所得税と同じように申告書の控えをとっておきましょう。

繰り返しになりますが、消費税は基本的に一昨年の売上が1,000万円(税抜)を超えている人が納めることになりますので、ほとんどの事業を始めたばかりの人は考える必要がありません。

事業税・住民税の納付

フリーの美容師や美容院を開業している個人の場合、確定申告をしてしばらくすると、事業税と住民税の納付書が送られてきます。

ただし事業税は所得が290万円までは課税されないので、住民税の納付書だけ送られてくる人もいます。

期日までに納付を済ませ、納付書の控えは大事にとっておきましょう。

不安な人は税理士に依頼しよう

ここまで美容師の納める税金や確定申告についてお話してきました。

まったくの初心者であっても会計ソフトを利用して、情報を集めれば自分で確定申告をすることは可能です。

自分で確定申告をしてみることで、お金の管理や損益の感覚も磨かれるので事業主や経営者として良い経験になるはずです。

一方で

「仕事が忙しく、本業に集中したい」

「とにかく不安なので相談できる人がほしい」

と考えている人は税理士に依頼するのもアリです。

税理士と顧問契約を結ぶことで、お金のことを気兼ねなく聞くことができますし、本業に時間と労力を割くことができます。

料金も

- 自分で記帳をして確定申告だけスポットで頼むなら5万円

- 顧問契約をするなら毎月1万円、確定申告で5万円

程度から依頼することができます。

まとめ その他のおすすめ記事

今回の記事は以上となります。

なかなか大変そうに感じる確定申告かもしれませんが、届け出は基本的に1度出せば大丈夫ですし、経費の入力などはコツコツ行っていけばなんとかなります。

会計ソフトなどの道具もうまく活用して、大事なお金をしっかり管理していきましょう!

最近のコメント