目次

メリット①法人税の税率が一定で個人より節税効果がある

儲かっている(所得が高い)人ほど税率が高い制度(累進課税制度)である所得税の最高税率は45%です。

一方、法人税は最高23.2%となっており、所得税より低い税率となっています。また、中小法人であれば800万円までの所得は税率15%となります。

この税率の差があることで、個人で所得がしっかり出ている方にとっては法人で事業を行うことにより節税効果があります。

法人化するタイミングについては一概には言えませんが、年間の所得が5~600万円を超えるあたりから法人化を検討する方が多いようです。

(法令の根拠:所得税法89条、法人税法66条)

メリット②自分への給与・退職金を経費にできる

個人事業主では自分自身への給与や退職金は経費として認められていません。

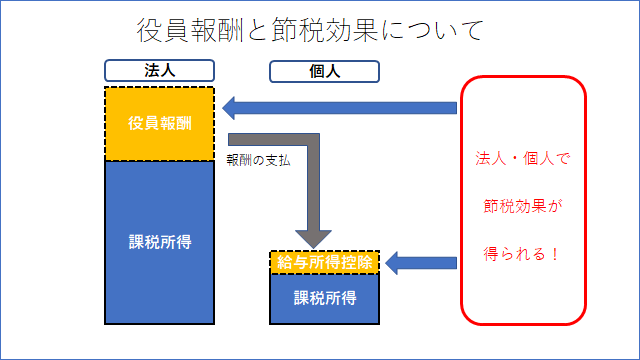

一方、法人では自分への給与を役員報酬という形で費用にできますし、退職金も常識的な範囲で費用として認められています。

ただし役員報酬は毎月同額にするなどの制約があります。

(法令の根拠:法人税法22条、34条)

法人から給与をもらうことで、法人は費用を計上して所得を少なくすることができ、もらった給与は給与所得控除を使って個人のほうでも節税ができます。

メリット③消費税の納税義務が2年間免除される

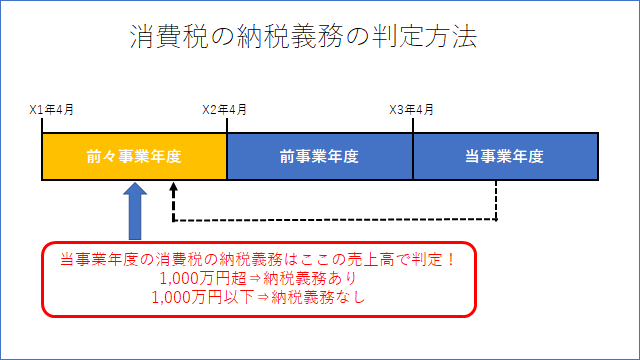

消費税の納税義務は2年前の事業年度(個人であれば暦年)の売上高をもとに判定されます。

2年前の事業年度において、消費税の対象となる課税売上高が1,000万円を超えると消費税の納税義務が生じることになります。

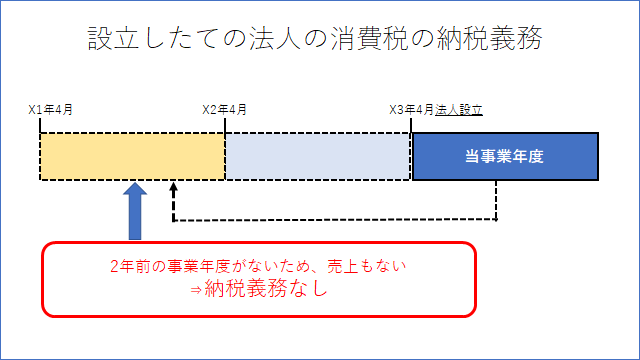

個人で消費税の納税義務があっても、法人成りをすると、新たに法人の実績で消費税の納税義務を判定することになります。

つまり、設立したての法人は2年前の事業年度が存在しないため、消費税の納税義務が実質2年間免除されることになります。

ただし資本金が1,000万円を超える場合や合併などの特殊な法人設立の態様によっては消費税の納税義務が免除されないことがあります。

(法令の根拠:消費税法9条)

メリット④社会的信用が上がる

法人として事業を行うことにより、取引先からの信用が上がります。

法人としか取引をしないという企業や自治体もありますので、営業開拓の面でもメリットがあります。

デメリット①事業の廃止は簡単ではなくなる

法人設立にはメリットだけではありません。

例えば事業を廃止しようとした場合、その手続きが個人より法人のほうが煩雑になります。

個人のときでは税務署へ廃止届け出を出せばよいのに対し、法人では解散に際して株主総会の決議や清算、登記と手続きが複雑化します。

デメリット②赤字でも税金が生じる

個人の場合、赤字であれば基本的に所得税や住民税は課されません。

しかし、法人については赤字であっても住民税が課されます。

これは均等割といって、法人の規模に応じて毎事業年度ごとに都道府県と市町村からそれぞれ定額で課される税金です。

地域によって税額は異なりますが、最低でも都道府県と市町村合わせて7万円ほどは税額が生じます。

(法令の根拠:地方税法52条、312条)

デメリット③会社設立費用がかかる

法人の設立にあたっては定款の作成や登記などの事務手続きが必要になります。

通常これらの手続きは司法書士に依頼することが多いのですが、法定費用と司法書士への報酬を合わせるとおよそ25~30万円程度の費用が発生します。自分で行っても法定費用の20万円程度は必要になります。

また、これとは別途法人設立のために資本金も必要になります。

会社設立の方法 自分でやるか司法書士に依頼

メリット・デメリットについて検討し、いざ会社設立をするなら、方法は大きく2つあります。

1つは自分でやる。手間はかかりますが、コストは抑えられます。

2つ目は司法書士に依頼する。色々お任せできますし、自分は本業に集中できますが、その分コストは発生します。

どちらが良い・悪いというわけではないので、ご自身のお財布事情や仕事の忙しさ等のバランスで検討してみてください。

自分でやる場合には会計ソフトの会社であるfreeeが無料で会社設立をサポートしてくれます。

司法書士などの専門家に依頼する場合、こちらから専門家へ見積依頼をすることができます。

>>専門家に見積依頼をしてみるその他の個人事業主の節税方法

今回の記事は以上となります。

ここでは紹介しきれなかった個人事業主の節税方法についてはこちらで紹介しています。併せて検討してみると良いかと思います。

最近のコメント