この記事では個人事業主やフリーランスがぜひ適用を受けることをおすすめしたい、青色申告制度について,初めての人にもわかりやすく説明します。

青色申告制度とは、簡単に言うと「正しく帳簿をつけて申告するなら色々オマケをつけるよ」という制度です。

記帳や届け出の手間はありますが、メリットの方が大きいのでぜひ利用したい制度です。

青色申告をすることによりどのようなメリットがあるのでしょうか。もっとも影響が大きいものを以下に3つご紹介します。

目次

メリット① 所得から控除が受けられる

青色申告の適用を受けると税金計算のベースとなる、その年の所得(≒利益)から10万円または65万円を差し引くことができます。

これを「青色申告特別控除」といいます。

所得税はその年の利益である所得に税率を掛けて計算するため、所得が少ないほど納める税金は少なくなります。

この控除が青色申告最大のメリットといっても過言ではありません。

10万円控除と65万円控除の違いについては後述します。

メリット② 家族への給与を経費にできる

青色申告の適用を受けると、同一生計の配偶者や親族が仕事を手伝ってくれた際に支払う給料を経費にすることができます(青色事業専従者給与といいます)。

この制度を受けるためには事前に届け出が必要なのと、その配偶者などが事業主の手伝いのみを仕事にしている、などの条件が必要になります。

逆に言うと青色申告の適用を受けていないと、家族への給料を必要経費にするのに制限をかけられることになります。

(法令の根拠:所得税法57条)

メリット③ 損失の繰り越しができる

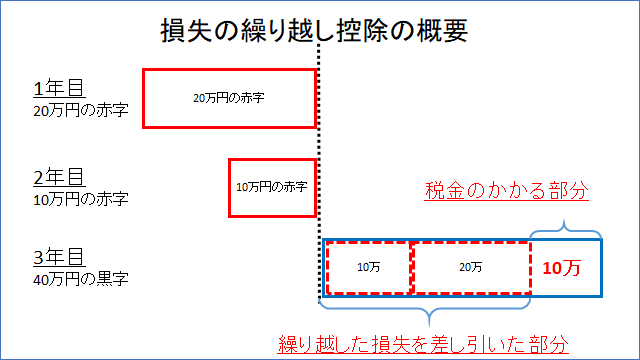

事業で赤字が出た場合、青色申告の適用を受けていると、最大で3年間その損失の繰り越しができます。

繰り越した損失は将来の黒字と相殺して、納税額を少なくできます。

例えば、1年目に20万円の赤字、2年目に10万円の赤字、3年目に40万円の黒字だったとします。

白色申告なら3年目では40万円に税金がかかりますが、青色申告なら1年目・2年目の赤字を3年目の黒字と相殺させることができます。

したがって3年目には40万-20万-10万=10万円 に税金がかかることとなります。損失を繰り越すメリットは大きいです。

事業を始めたばかりの頃は出ていくお金が多くて赤字になりやすいもの。

黙って赤字にしておくのではなく、将来損失の繰り越し控除を使えるようにするためにも、事業開始と同時期に青色申告の適用を受けておきましょう。

(法令の根拠:所得税法70条)

10万円と65万円の違い

所得から差し引くことのできる控除額としては10万円と65万円があると説明してきました。

この2つの差は作成する帳簿の種類などによります。

10万円控除を受けるためにはその年の収入と支出を記録した「損益計算書」を主に作成すればよいです。作成の方法も簡易な記帳の仕方が認められています。

対して65万円控除を受けるには損益計算書に加えて、預金や借入金などの財産状況を記録した「貸借対照表」も作成する必要があります。記帳の仕方も複式簿記と呼ばれる、正式な記帳の方法が求められます。

その他仕事の規模も控除額に関係ありますが、まずはハードルの低い10万円控除を受けるところから始めてみましょう。

市販の会計ソフトを使えば誰でも簡単に帳簿を作成することができます。

(法令の根拠:所得税法施行規則56条)

>>【個人事業主・小法人向け】クラウド会計ソフトのおすすめ3選

適用を受けられる人

青色申告制度の適用を受けられる人は、まず個人事業主が挙げられます。

儲かっている、儲かっていないに関わらず、「これで生計を立てるんだ」と事業を頑張っている人(=事業所得者)なら基本的に適用が受けられます。他には不動産所得や山林所得のある人も適用が受けられます。

逆にサラリーマンをしながら片手間にやっている副業については、青色申告の適用が受けられるかは議論の別れるところです。

(法令の根拠:所得税法143条)

>>事業所得?雑所得?違いはなに?

適用を受けるには

青色申告の適用を受けるには、事前の青色申告承認申請書の提出と帳簿を作成する必要があります。

申請書は原則として適用を受けようとする年の3/15、または開業してから2ヶ月以内に税務署に提出しましょう。

帳簿の作成はなんだか難しそうですが、会計ソフトを使えば簡単に作ることができます。

(法令の根拠:所得税法144、149条)

>>【個人事業主・小法人向け】クラウド会計ソフトのおすすめ3選

その他の個人事業主の節税方法

ここでは紹介しきれなかった個人事業主の節税方法についてはこちらで紹介しています。併せて検討してみると良いかと思います。

最近のコメント